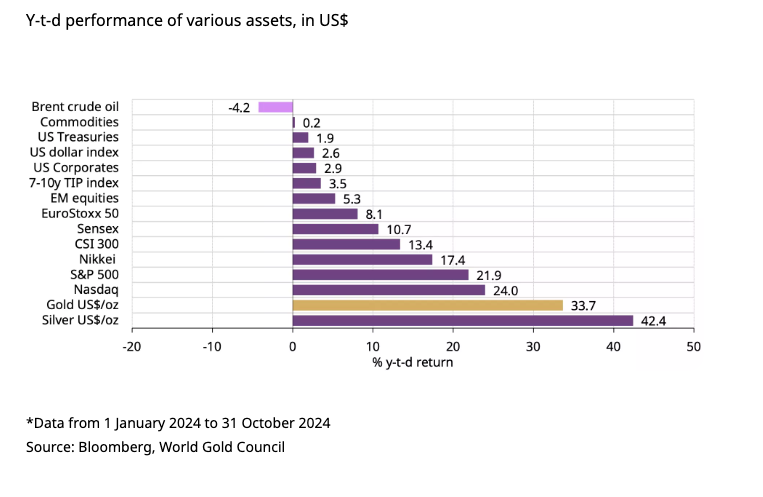

L’or et l’argent ont connu une progression fulgurante en 2024. En fait, ce sont les deux actifs les plus performants cette année.

À la fin du mois d’octobre, l’argent avait augmenté de 42,4 % et l’or de 33,7 %. À titre de comparaison, le NASDAQ, l’indice boursier le plus performant, a progressé de 24 %.

L’or rayonne

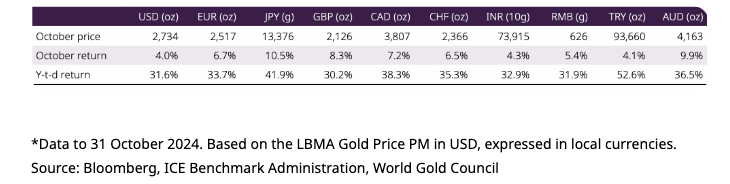

En octobre, l’or a encore progressé de 4 % en dollars. Il a également progressé dans d’autres grandes monnaies.

Si l’on examine de plus près la performance de l’or cette année, le métal jaune a enregistré 39 records historiques jusqu’à présent en 2024. La seule année où l’or a battu plus de records est 1979, où il a battu son propre record 57 fois.

L’or a atteint 38 records en 1972 et en 2011.

Le Conseil mondial de l’or a relevé quelques différences entre cette époque et aujourd’hui.

« Les années précédentes de chiffres records ont été accompagnées d’une forte demande d’investissement. L’afflux d’or dans les ETF des marchés occidentaux est très tardif cette année, et la demande d’investissement des particuliers n’a pas beaucoup augmenté non plus. »

En 1980, l’or a atteint son plus haut niveau historique corrigé de l’inflation. Ce record est également tombé cette année.

L’or a poursuivi sa trajectoire ascendante malgré la performance positive des actifs à risque, un dollar relativement fort et des rendements du Trésor en hausse, autant d’éléments qui constituent généralement des vents contraires pour le métal jaune.

Le Conseil mondial de l’or a noté l’absence de battage médiatique malgré la performance exceptionnelle de l’or.

» La frénésie médiatique n’est pas aussi visible aujourd’hui qu’elle l’était en 2020, lorsque l’or a atteint ses premiers sommets historiques depuis près d’une décennie, ce qui suggère peut-être que cette fois-ci, le sentiment ne s’est pas emballé. »

Les échanges à l’Est ont fourni le plus grand catalyseur de la hausse de l’or. L’analyse du Conseil mondial de l’or révèle que l’évolution du prix de l’or s’est généralement produite à la fin des heures de négociation en Asie et au début des heures de négociation en Europe.

« Cela explique, du moins en partie, la déconnexion de plus en plus fréquente entre le rendement de l’or et ses moteurs à court terme habituellement fiables – mais centrés sur les États-Unis – que sont les taux d’intérêt et le dollar américain. »

À l’inverse, les heures de négociation aux États-Unis et en Europe ont été marquées par une plus grande volatilité des prix. Le Conseil mondial de l’or (World Gold Council) a noté que ce phénomène est « cohérent avec l’idée que les investisseurs des marchés émergents et les achats des banques centrales contribuent à faire monter les prix, même si les transactions sur les marchés occidentaux, comme c’est généralement le cas, créent le plus de bruit à court terme… ».

Malgré l’augmentation constante du prix de l’or, la demande d’or a atteint un record au troisième trimestre. En incluant les ventes de gré à gré, la demande d’or s’est élevée à 1 313 tonnes au troisième trimestre, soit une augmentation de 5 % par rapport à l’année précédente.

Le Conseil mondial de l’or (World Gold Council) cite plusieurs facteurs qui devraient permettre à la hausse de l’or de se poursuivre.

« Les conditions sont toujours réunies pour que la demande continue d’impressionner, notamment un risque géopolitique élevé, des marchés boursiers surévalués, une faible détention d’or par les investisseurs occidentaux et l’achat par les banques centrales ».

L’argent se perd dans la lumière de l’or

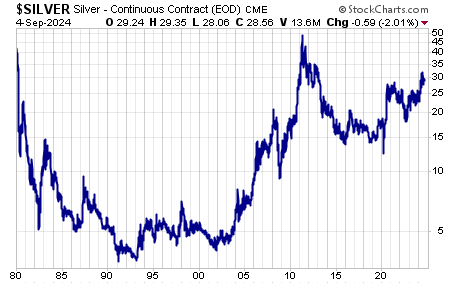

Bien que l’argent ait surpassé l’or, il est largement considéré comme un retardataire et est resté dans l’ombre de l’or. Alors que l’or a battu de nombreux records cette année, l’argent reste bien en deçà de son plus haut niveau historique.

Parallèlement, le ratio or-argent reste supérieur à 80-1, ce qui indique que l’argent est historiquement sous-évalué par rapport à l’or cette année.

Cela semble indiquer que l’argent est sur le point de monter en flèche.

De nombreux investisseurs à long terme considèrent encore l’argent comme un produit industriel. La demande industrielle représente plus de la moitié des ventes d’argent. Dans ce contexte, il est important de noter que la demande industrielle est en plein essor. La consommation industrielle de 654,4 millions d’onces a établi un record en 2023. Les analystes s’attendent à ce que la demande industrielle atteigne à nouveau un niveau record en 2024.

Entre-temps, la forte demande et le retard dans la production des mines d’argent ont entraîné des déficits du marché pendant trois années consécutives, et la demande devrait à nouveau dépasser l’offre cette année.

La situation technique semble également favorable à l’argent.

Si l’on examine le graphique des cours de l’argent sur 50 ans, on observe une configuration très particulière, connue sous le nom de « tasse et anse séculaires ».

Il s’agit d’une tendance haussière à long terme. Vous pouvez voir la « coupe » avec les deux sommets d’environ 50 dollars l’once en 1980 et 2011. Après le pic de 2011, on observe une forte baisse des prix suivie d’une « poignée » de consolidation.

Une poignée sur le graphique d’une action ou d’une matière première précède souvent une rupture.

Cette configuration en forme de tasse et d’anse s’est déroulée sur une période extrêmement longue. Historiquement, les schémas plus longs laissent présager des cassures plus importantes, avec une base plus large, ce qui laisse présager une hausse plus importante.

L’or a suivi une tendance à long terme similaire, qui s’est achevée l’année dernière par une cassure vers de nouveaux sommets historiques.

Si vous êtes toujours optimiste à l’égard de l’or, vous devriez l’être également à l’égard de l’argent.

Bien que les applications industrielles de l’argent le rendent beaucoup plus volatil que l’or, il a tendance à suivre le métal jaune au fil du temps. En fait, l’argent a historiquement surpassé l’or lors d’une hausse de ce dernier. La toile de fond de l’investissement dans l’or semble solide à l’horizon 2025.

Source : Money Metals Exchange